Dès que vous réalisez des échanges commerciaux au sein de l’Union Européenne, vous êtes soumis aux formalités douanières, notamment la déclaration d’échanges de biens (DEB). Elle est obligatoire dès le 1er euro de bien vendu sur le territoire européen. Dans certains cas, elle s’impose également lorsque vous achetez vos produits en Europe. Quand et comment la déclarer la DEB ? Explications et récapitulatif détaillé de vos obligations.

Echanges de biens intracommunautaires, une déclaration est obligatoire

Sur le territoire européen, les échanges commerciaux sont libres et vous n’avez pas à déclarer systématiquement chaque livraison ou introduction sur le territoire national à la douane (sauf produits spécifiques*).

Les formalités en la matière ont en effet été simplifiées. En revanche, vous devez périodiquement communiquer à l’Administration fiscale le total des montants de biens achetés ou vendus sur le territoire européen. C’est la déclaration d’échanges de biens (DEB) ou son pendant si vous êtes prestataire de services : la déclaration d’échanges de services (DES).

Ces déclarations sont imposées à des fins statistiques et de surveillance fiscale (flux de TVA notamment).

A partir de quel montant de CA devez-vous renseigner la déclaration d’échanges de biens ?

La déclaration est obligatoire pour toutes les entreprises assujetties à la TVA :

- dès le 1er euro de marchandises livrées dans l’Union Européen,

ET :

- lorsque le montant des opérations introduites en France atteint 460 000 € par an.

Vous êtes également concerné si vous êtes le représentant fiscal d’une société étrangère qui réalise des opérations taxables en France**.

La DEB, obligatoire aussi pour les micro-entrepreneurs ?

Oui, la DEB est exigible à l’expédition sur le territoire européen dès le 1er euro vendu. En conséquence, mêmes les micro-entrepreneurs exerçant en franchise de TVA doivent renseigner la DEB lorsqu’ils vendent leurs produits à des acheteurs situés sur le territoire européen.

En revanche, à l’achat, la DEB n’est pas obligatoire en deçà de 460 000 € de biens introduits. Compte tenu des limites de chiffres d’affaires des micro-entrepreneurs, ceux-ci n’ont donc pas à renseigner la DEB au titre de leurs achats de biens sur le territoire européen.

Quand renseigner la DEB ?

Si elle est exigible dès le premier euro échangé sur le territoire européen, il est possible de bénéficier d’une déclaration simplifiée dans certains cas.

Ainsi, si vous vendez moins de de 460 000 € de biens ou marchandises à des acheteurs européens, vous pouvez bénéficier d’une déclaration simplifiée. Et en tant qu’acheteur, en deçà de ce seuil, la DEB ne s’impose pas.

Récapitulatif de vos obligations en matière de DEB :

| Introduction de biens | Expédition de biens | ||

| ≥ 460 000 € | < 460 000 € | ≥ 460 000 € | < 460 000 € |

| Déclaration détaillée | Pas de déclaration | Déclaration détaillée | Déclaration simplifiée |

Si vos opérations intracommunautaires sont récurrentes, vous allez probablement adopter un rythme mensuel de déclaration d’échanges de biens. Si au contraire, vos opérations d’introduction ou de livraison de biens sont exceptionnelles, vous pourrez réaliser votre déclaration d’échanges de biens à l’issue de chaque opération.

Dans tous les cas, vous avez jusqu’au 10e jour ouvrable suivant le mois de référence pour transmettre votre DEB à votre centre de collecte de rattachement (CISD).

En principe, vous pouvez déposer votre DEB jusqu’au 10e jour ouvrable suivant le mois de référence.

Par exemple, pour des opérations réalisées en septembre de l’année N, vous avez jusqu’au 10e jour ouvrable du mois d’octobre N pour déposer la DEB associée à ces opérations.

Voir sur le site officiel, le calendrier des dépôts de la déclaration d’échanges de biens (DEB) .

Que devez-vous déclarer dans la DEB ?

La déclaration d’échanges de biens retrace l’ensemble de vos échanges intracommunautaires. Vous devez indiquer dans votre déclaration d‘échanges de biens s’il s’agit :

- d’une livraison sur le territoire européen,

ou :

- d’une introduction sur le territoire national de produits achetés en Europe.

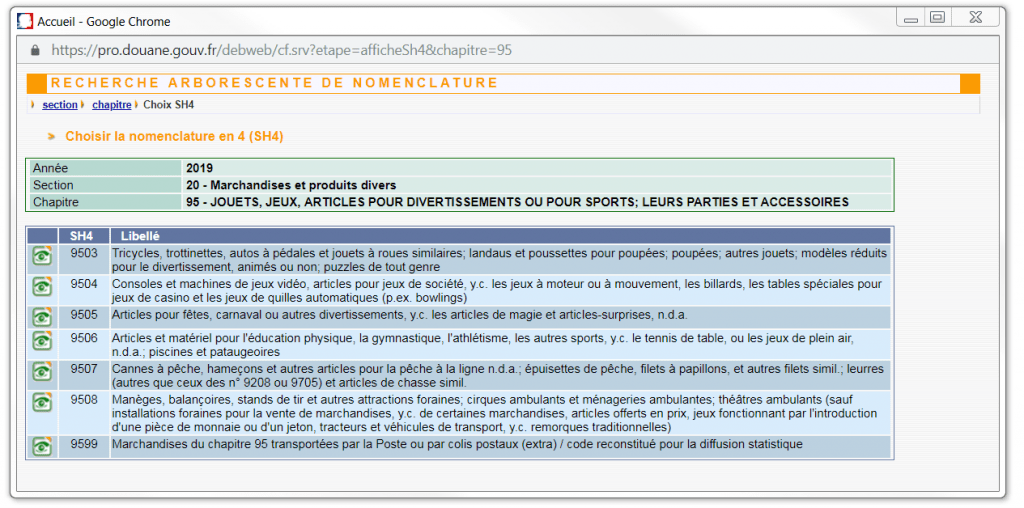

Puis pour chaque produit, vous mentionnez sa référence et sa nomenclature. Pour ce faire, vous pouvez consulter directement depuis le formulaire en ligne sur pro.douane.gouv.fr la Nomenclature combinée à 8 chiffres (NC8), classée par sections et chapitres :

Au début, l’opération peut se révéler un peu fastidieuse. Pour votre 1re déclaration, prenez un peu d’avance pour être certain de finaliser votre DEB dans les temps ! Si vous achetez ou vendez régulièrement les mêmes produits, pensez à conserver les codes associés pour gagner du temps à chaque nouvelle déclaration.

A noter, si votre société enregistre sur un même mois, à la fois des flux d’introduction et d’expédition, vous devez établir deux DEB distinctes.

Dernier point et non des moindres, en cas de manquement à vos déclarations douanières, vous encourez un certain nombre de sanctions. Une déclaration manquante ou hors délai peut ainsi être sanctionné par 750 € d’amende.

Le conseil de nos experts comptables si vous expédiez ou importez des marchandises en Europe

Une des particularités de la DEB tient à son calendrier. Celui-ci ne recoupe pas forcément celui de vos obligations de déclaration de TVA… de quoi s’emmêler facilement les pinceaux si l’on n’a pas anticipé un minimum les dates butoirs imposées pour la DEB.

En cas d’opérations ponctuelles, le plus simple est d’effectuer votre DEB juste après chaque opération, mais si celles-ci sont récurrentes, nous vous conseillons, dès votre 1re livraison ou introduction de marchandises d’enregistrer, les échéances imposées dans votre agenda et de vous créer des alertes adaptées. Evidemment, pour ce faire, la tenue régulière de votre comptabilité s’impose.

Bien évidemment, si vous avez la moindre question au sujet des formalités douanières ou des obligations comptables associées, consultez votre conseiller comptable qui pourra vous répondre précisément, en tenant compte des particularités de votre entreprise.

*Les produits soumis au droit d’accise (huiles minérales et produits pétroliers, alcool et boissons alcooliques, tabacs manufacturés) et les produits soumis à des restrictions de circulation au sein de l’Union Européenne, soit les médicaments (usage humain et vétérinaire), les stupéfiants et psychotropes, les déchets, les produits végétaux et animaux et les biens liés à un usage militaire (armes, substances explosives, etc.) doivent faire l’objet de déclarations spécifique à la douane.

** Article 289 a du code général des impôts.