En EIRL, vous avez le choix entre les deux options d’imposition : IR ou IS. Mais à partir de quel moment vaut-il mieux opter pour l’IS ? Notre analyse pour bien choisir votre régime d’imposition fiscal et optimiser votre fiscalité.

Pour en savoir plus, cliquez ici.

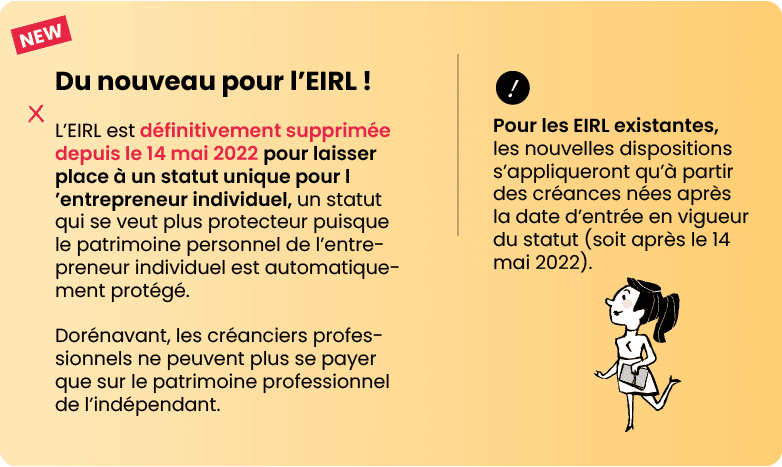

Rappel : comment fonctionne l’EIRL ?

L’EIRL (entreprise individuelle à responsabilité limitée) est un statut qui peut être adopté par tous les entrepreneurs individuels à la création ou en cours d’activité. Ce statut protège votre patrimoine privé en isolant juridiquement votre patrimoine professionnel de votre patrimoine personnel. En renseignant la déclaration d’affectation du patrimoine professionnel, vos créanciers professionnels ne pourront saisir que vos biens professionnels mentionnés sur cette déclaration.

Au niveau de l’imposition, l’EIRL est par défaut soumis à l’impôt sur le revenu (IR). Cependant, il est tout à fait possible d’opter pour l’impôt sur les sociétés (IS) qui correspond parfois au régime d’imposition le plus favorable.

IR ou IS, comment choisir ?

Chacun des deux régimes a ses avantages mais si l’un sera plus adapté à votre situation, l’autre ne sera pas le plus bénéfique pour optimiser votre fiscalité. Le point sur les différences entre ces deux régimes fiscaux.

Pour choisir l’une ou l’autre des options, il vous faut analyser les deux barèmes d’imposition en fonction de vos revenus. En effet, les modalités de calcul diffèrent selon le régime fiscal choisi. A vous d’analyser quel régime fiscal est le plus adapté pour votre situation.

EIRL à l’impôt sur le revenu (IR)

L’IR est favorable pour vous si vos bénéfices sont peu élevés, ce qui est le cas pour beaucoup d’entreprises au démarrage de leur activité. L’impôt sur le revenu est un impôt progressif qui est calculé en fonction d’un barème fractionné en tranches d’imposition. Plus vos bénéfices sont élevés et plus le pourcentage d’imposition sera élevé. Attention, à l’IR le bénéfice réalisé par l’EIRL vient s’additionner à tout autre revenu du foyer fiscal. Contrairement à l’IS qui est déconnecté de la situation fiscale du foyer, pour l’IR, il faut prendre en compte l’ensemble des données du foyer fiscal (revenu des autres personnes du foyer, enfants à charge…).

Quant aux charges sociales, elles sont également calculées sur le bénéfice. L’IR devient alors défavorable si vos bénéfices sont exceptionnellement élevés.

EIRL à l’impôt sur les sociétés (IS)

Pour les entreprises avec un résultat important, l’IS s’avère être plus favorable. Ceci est également vrai pour les entreprises endettées, le bénéfice servant en partie au remboursement de votre emprunt.

A l’IS, un taux réduit s’applique pour la première tranche qui s’élève à 42 500 € de bénéfice. Mais ce régime fiscal devient avantageux quand vos bénéfices commencent à être élevés.

Comparatif des deux barèmes d’imposition

Voici un comparatif entre le barème d’imposition à l’IR et celui à l’IS :

| Barème à l’IR (sur les revenus 2019) | Barème à l’IS valable pour les TPE et PME (sur les bénéfices 2019) |

| 0 % jusqu’à 10 777 € | 15 % jusqu’à 42 500 € |

| 14 % entre 10 777 € et 27 478 € | 25 % au-delà de 42 500 € |

| 30 % entre 27 478 € et 78 570 € | |

| 41 % entre 78 570 € et 168 994 € | |

| 45 % au-delà de 168 994 € |

A titre d’exemple, pour 200 000 € de revenus :

- La tranche d’imposition à l’IR est de 45 % (cet exemple ne tient pas compte de la situation du foyer fiscal).

- La tranche d’imposition à l’IS est de 25 %.

Passer de l’IR à l’IS, bien d’autres avantages…

Au-delà du barème d’imposition, l’IS a d’autres particularités souvent très recherchées :

- la rémunération du dirigeant est déductible du résultat imposable (cette rémunération rentre dans l’assiette d’imposition de l’IR),

- possibilité de s’attribuer des dividendes,

- les cotisations sociales sont calculées sur les rémunérations du dirigeant et une partie de ses dividendes, et non sur le bénéfice.

Passer de l’IR à l’IS, comment faire ?

A la création, il vous suffit de cocher l’option IS sur le formulaire de création d’entreprise. Mais si vous souhaitez passer de l’IR à l’IS en cours d’activité, vous devez vous adresser aux services des impôts en formulant votre demande par courrier avec accusé de réception. Ceci doit être réalisé dans les trois premiers mois de l’exercice auquel vous désirez appliquer l’option.

L’option pour l’IS est irrévocable à moins d’y renoncer avant le cinquième exercice suivant celui au titre duquel l’option a été exercée. Passé ce délai, il n’y a pas de retour en arrière possible.

Le conseil de nos experts-comptables pour bien choisir votre régime fiscal

Avec l’EIRL vous avez le choix entre les deux régimes fiscaux, IR ou IS, ce qui n’est pas le cas pour toutes les structures juridiques. Mais reste encore à choisir le bon régime fiscal.

Pour ce faire, faites-vous accompagner par un expert-comptable. Le choix se fait au cas par cas en fonction de votre situation, de vos prévisions, de vos préférences…